文|捷锐

胜科纳米的上市进程,有点像是一场豪赌。

为什么这么说呢?因为上市前,实控人李晓旻早已债务缠身,借债的目的主要就是为了胜科纳米能够熬到挂牌那一天。

这种玩法,还能“过会”,自然引起广泛关注。

胜科纳米究竟是一家什么公司?上市之旅伴随哪些待解之谜?

负债累累

胜科纳米全称是胜科纳米(苏州)股份有限公司,于 2004 年创立。作为半导体领域的第三方检测机构,其盈利模式主要聚焦于对客户产品设计或工艺缺陷的判定,在报告期内2021年、2022年、2023年及2024年1-6月)各阶段,来源于客户研发环节的收入占比均超 80%。

李晓旻既是胜科纳米的创始人,也是控股股东、实际控制人及董事长。他和一致行动人共掌控着公司超过60%的股份。

(来源:百度百科)

看上去光鲜亮丽,其实李晓旻本人是个大“负”翁。

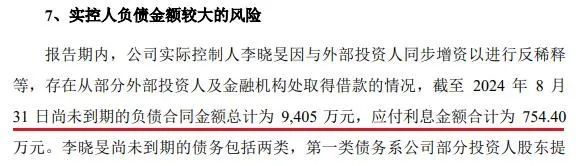

截至 2024 年 8 月 31 日,李晓旻未到期负债合同金额总计 9405 万元,应付利息超过 754 万元。

李晓旻为什么负债累累?主要源于其与外部投资人同步增资及反稀释操作。所谓反稀释,指的是胜科纳米在进行外部融资时,李晓旻通过同步增资,以达到保持公司控制权的目的。

换句话说,李晓旻为了保住对胜科纳米的控股权,不得不持续借债。

这样做当然是有风险的,在胜科纳米招股书中对此也并不讳言。

(来源:招股书)

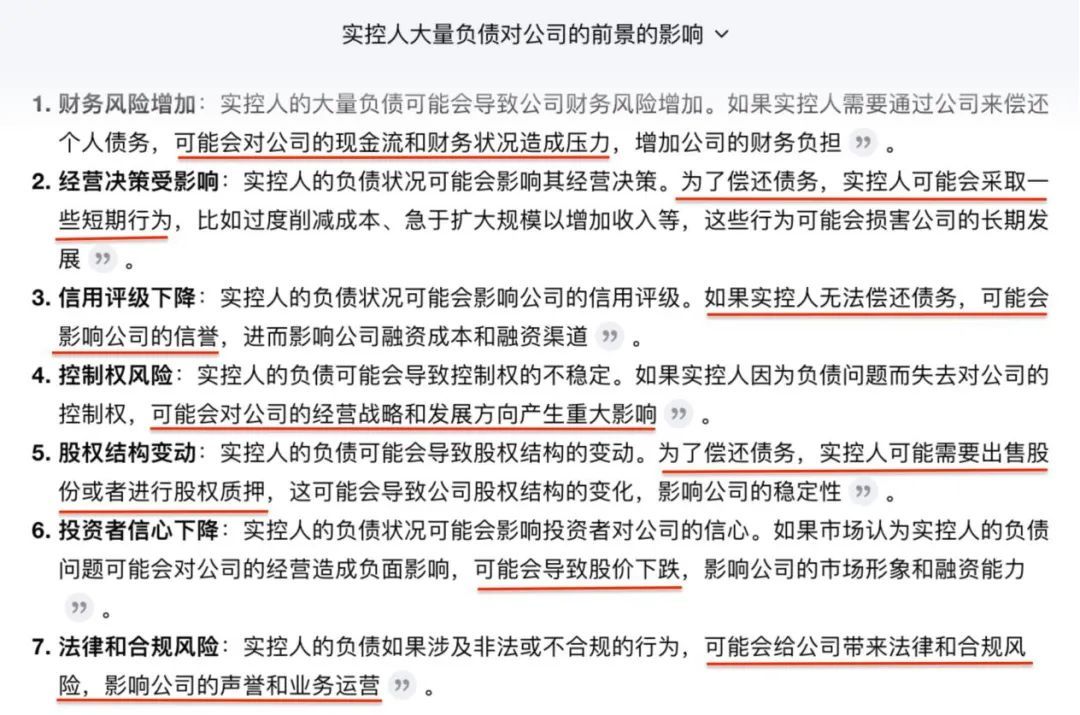

如此高的负债,李晓旻打算如何偿还,这会不会影响到胜科纳米未来发展前景?

如果你向百度寻求答案,影响是复杂又深远的。

而且,实控人负债还是在领取高薪情况下发生的。2020年至2023年,李晓旻薪酬一路攀升,分别高达220万元、268万元、315万元、331万元。

作为对比,李晓旻一个人的薪酬分别占到胜科纳米董监高及核心技术人员薪酬总额的51%、32%、30%、30%,远远高于其他高管。

这种反常的情况引起监管部门的注意,要求公司说明是否存在通过提高薪酬来为李晓旻还款提供资金的情况。

(来源:问询函回复)

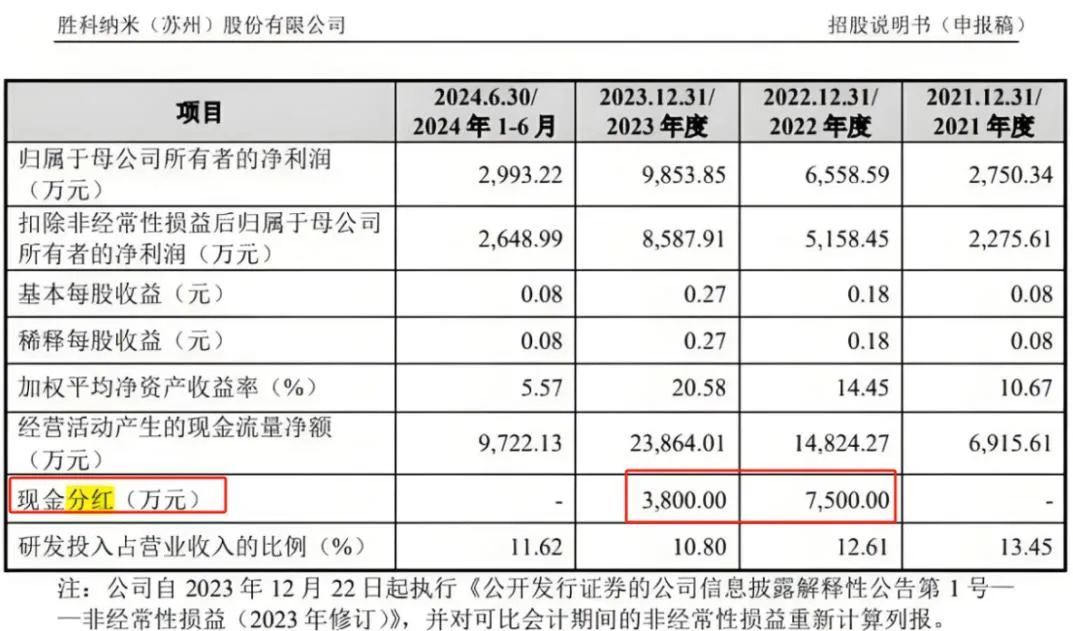

不仅如此,在冲击IPO临近上市前,胜科纳米还搞起了突击分红,分别于2022年、2023年两次分红,累计高达1.13亿元。而胜科纳米同期的净利润之和才1.64亿元。

这些分红大约有一半都进了李晓旻的口袋,也成了其还款资金的主要来源之一。

(来源:招股书)

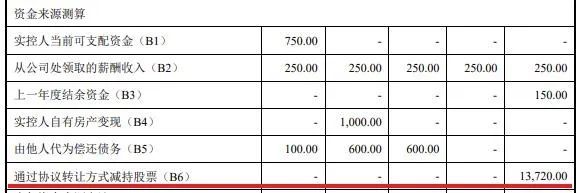

除此之外,胜科纳米为了说明李晓旻具备还款能力,竟然在公司尚未上市时就打起了未来在二级市场减持套现的主意。

在2024年1月25日的问询函回复中,李晓旻在2027年减持近1.4亿元的计划赫然在列。

(来源:问询函回复)

当然,看上去这有点过于急迫。在2024年10月21日的问询函回复中,该项减持计划已不翼而飞。

胜科纳米在公司尚未上市时是如何估算出1亿多元的减持金额的?2027年公司股价会是多少?减持这么多,要让出多少控制权?如此大额减持会给公司股价造成哪些冲击?

目前来看,这都是未解之谜。

估值飘忽

在李晓旻累累负债背后,还有一片估值迷雾。

李晓旻之所以会负债过亿,胜科纳米估值不断攀升是原因之一。

举例来说,胜科纳米整体估值1亿元时,李晓旻只需出资1000万,就可以控股10%;但是当胜科纳米估值10亿元时,李晓旻必须出资1亿元,才能控股10%。

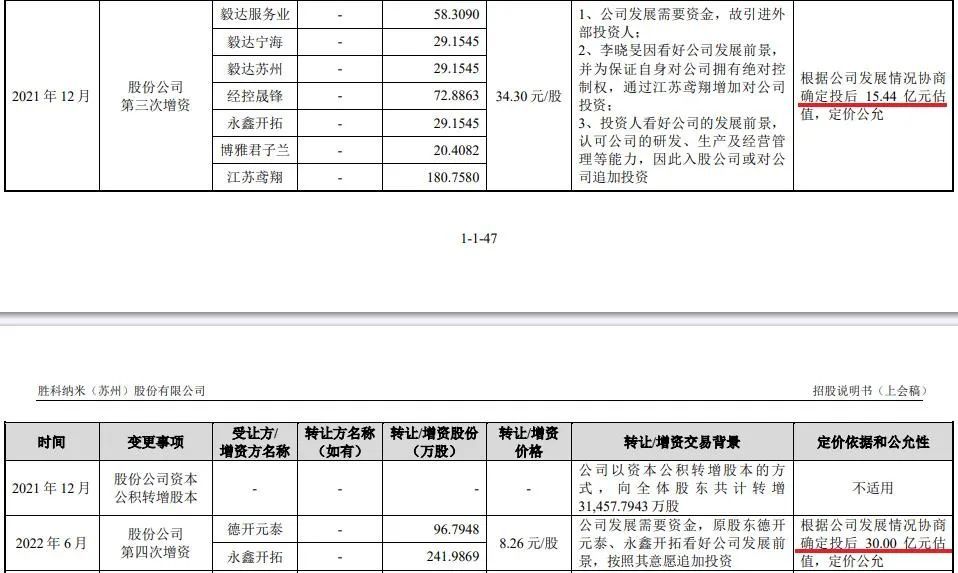

从2019 年A+轮融资至2022年6月Pre-IPO轮,胜科纳米估值从2.2亿元飙升至30亿元,增长13倍。

而且,在历次增资中,胜科纳米估值忽快忽慢,甚至同时入股的股东对应的估值却相差悬殊。

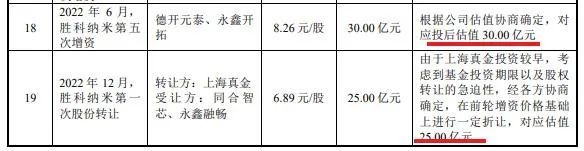

例如,2021年2月,胜科纳米估值约11亿元,10个月之后估值上升至15亿元;但是从估值15亿元到2022年6月的30亿元,翻倍仅用6个月;又过了6个月,股权转让估值却降至25亿元。

(来源:招股书)

(来源:问询函回复)

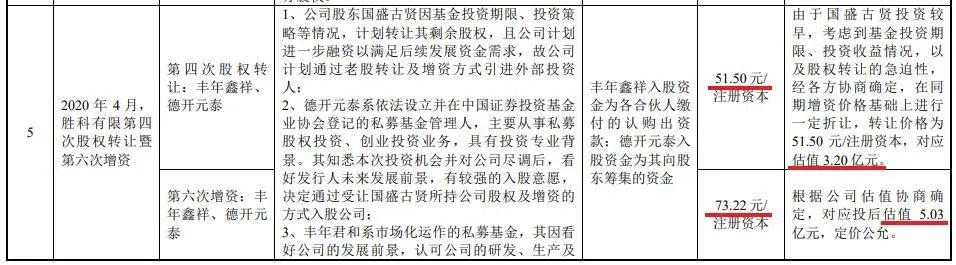

再如,2020年4月,李晓旻、苏州禾芯、丰年君和、丰年鑫祥、德开元泰以51.5元/注册资本受让国盛古贤所持公司股权,对应估值大约3亿元;而同一时期,丰年君和、丰年鑫祥、德开元泰的增资价格为73.22元/注册资本,对应估值大约5亿元。

(来源:问询函回复)

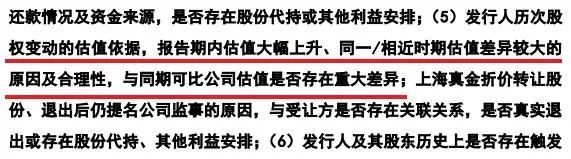

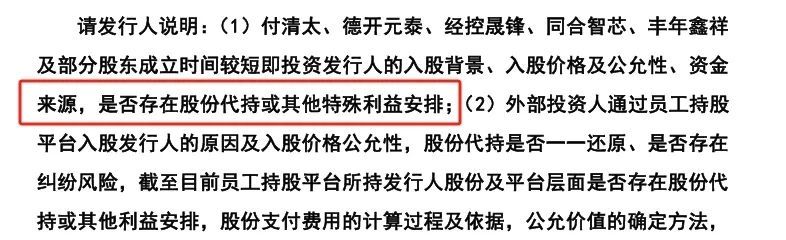

因此,胜科纳米在上市前的估值波动,也曾成为监管机构的关注点。

(来源:问询函回复)

不仅如此,部分股东从设立到首次入股间隔非常短。

例如,包括宁波胜诺、苏州胜盈、江苏鸢翔、永鑫开拓、经控晟锋、博雅君子兰、苏州禾芯、南通嘉鑫、永鑫融畅、同合智芯、永鑫融慧、国科鼎智在内的多家股东设立时间距离首次入股时间不足一年,忽然齐刷刷都成为了胜科纳米的股东。

这种异常现象也曾引发监管层的怀疑。

(来源:询问函回复)

有业内人士向《天下财道》分析称,若存在股份代持,公司实际股权结构将变得模糊不清,影响治理有效性,为内部纷争和决策僵局埋下隐患。如果出现特殊利益安排则可能损害其他股东利益,破坏市场公平竞争原则。

业绩隐忧

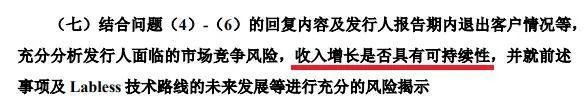

在2021年至2023年,胜科纳米曾保持着较高的业绩增速,但是临近上市前则出现较明显的增长放缓迹象。

报告期内,胜科纳米营收分别为1.68亿元、2.87亿元、3.94亿元及1.85亿元;净利润分别约为2750万元、6559万元、9854万元及2993万元。

(来源:招股书)

对此,监管机构也曾给予关注。

(来源:询问函回复)

此外,胜科纳米目前存在对单一供应商高度依赖的风险。

报告期内,胜科纳米对第一大国外供应商赛默飞集团依赖严重,近两年采购占比均超 60%,而且还有逐步增加的迹象。

(来源:招股书)

在国际贸易环境复杂多变的当下,这种高度依赖蕴含巨大风险。一旦因贸易摩擦导致供应中断或质量问题,公司生产运营将陷入困境。

作为一家冲击科创板上市的企业,胜科纳米研发费用占比却持续下降,2021年至2023年分别为 13.45%、12.61% 和 10.8%。

(来源:招股书)

或许是外部环境和内部情况发生很大变化,胜科纳米本次IPO募资额调整为2.97亿元,不仅比首次递交招股书时的3.47亿元有所缩水,也是近两年以来,募资额最低的科创板过会企业。

有业内人士向《天下财道》分析说,就一般企业IPO的过程来说,过会并不意味着公司一定能上市。过会是IPO过程中的重要一环,指的是公司提交上市申请后,经过监管部门的审核获得通过。但是,过会之后,公司还需要经过证监会的注册环节,只有获得证监会的IPO批文后,公司才能进入发行上市环节。

胜科纳米即使过会,也不意味着围绕公司的一些不足和疑惑烟消云散,公司应从技术研发与创新、市场拓展与客户服务、产能优化与成本控制等诸多方面提升竞争力,才能在最终上市后更好地满足投资人的期待。